Когда речь идет о распоряжении ценными активами, существует ряд нюансов, которые следует учитывать каждому владельцу. Важно понимать, как именно взаимодействовать с различными типами активов, чтобы избежать неприятных сюрпризов и оптимизировать свои выгоды.

Существуют определенные обязательства и правила, которые необходимо соблюдать при проведении различных сделок с имуществом. Их знание поможет избежать ненужных рисков и обеспечить максимально комфортные условия для собственника.

В этой статье мы рассмотрим, как правильно управлять своими активами в ситуациях, когда требуется осуществить сделки несколько раз. Эти рекомендации помогут вам лучше ориентироваться в нюансах и выбрать наилучшую стратегию.

Когда применяется сбор на реализацию второй собственности

При реализации объектов собственности, не являющихся первыми в очереди, следует учитывать определенные обязательства, связанные с уплатой взносов. Это особенно актуально для лиц, имеющих несколько владений и планирующих их продажу. В этом контексте важно понимать, в каких случаях требуется выполнение налоговых обязательств при второй операции с собственностью.

Ситуации, требующие уплаты обязательного сбора, могут возникнуть при реализации различных типов имущества, включая квартиры, дома, земельные участки и коммерческие объекты. Важно учитывать, что обязательства по уплате зависят от ряда факторов, включая продолжительность владения, статус имущества и цели его использования.

Рассмотрим основные условия, при которых требуется выполнение обязательств при повторной реализации:

| Условие | Описание |

|---|---|

| Период владения | Если собственность находится во владении менее определенного срока (например, трех или пяти лет), то возникает необходимость уплаты обязательного сбора. Этот срок может варьироваться в зависимости от законодательства. |

| Категория имущества | Различные типы объектов имеют свои особенности налогообложения. Например, для жилых помещений могут действовать одни условия, тогда как для коммерческих объектов – другие. |

| Статус владельца | Важен статус лица, осуществляющего реализацию. Для резидентов и нерезидентов могут действовать разные налоговые ставки и правила. |

| Цель реализации | Если имущество используется в предпринимательских целях, это может повлиять на сумму обязательного взноса или наличие льгот. |

Таким образом, перед тем как осуществлять продажу второй собственности, важно учитывать все вышеуказанные факторы, чтобы не возникли непредвиденные обязательства. Своевременное обращение к специалистам поможет минимизировать риски и выбрать наиболее оптимальную стратегию реализации.

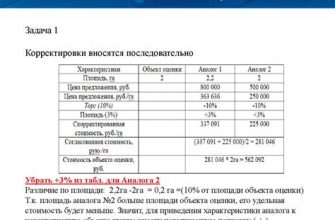

Расчет налога при повторной продаже

Основные факторы, которые влияют на вычисления, включают срок владения имуществом, стоимость покупки и продажи, а также применимые налоговые ставки. Например, если собственник продал объект спустя короткий срок после покупки, возможно применение повышенных ставок, что следует учитывать при расчете итоговой суммы.

Методы расчета могут варьироваться в зависимости от региона и конкретных правил, поэтому важно быть осведомленным о местных нормах. Для упрощения процесса может потребоваться помощь специалистов, чтобы гарантировать правильность всех расчетов и соответствие законодательству.

Таким образом, тщательное внимание к деталям и понимание всех нюансов помогут избежать неприятных сюрпризов и обеспечить корректность финансовых обязательств при повторной продаже.

Влияние времени владения на налоговую ставку

Время, проведенное в собственности на объект, существенно влияет на размер обязательного взноса. С течением времени условия расчета могут меняться, что требует внимательного учета периодов владения. Основное внимание следует уделять тому, как длительность владения влияет на ставки и возможные скидки. Продолжительное время владения может обеспечить определенные преимущества при расчете суммы взноса, что важно учитывать при планировании.

Разные правила могут применяться в зависимости от продолжительности владения. Например, в ряде случаев существует возможность снизить ставку, если объект находился в собственности достаточно долго. Это связано с тем, что долгосрочное владение может быть расценено как фактор, снижающий налоговое бремя. Тем не менее, конкретные условия могут варьироваться в зависимости от законодательных изменений и особенностей действующих норм.

Важно заранее изучить актуальные правила и учитывать их в процессе расчета. Временные рамки, в течение которых объект был в собственности, могут оказывать значительное влияние на конечную сумму обязательного взноса. Поэтому тщательный анализ и понимание текущих норм помогут избежать непредвиденных затрат и оптимизировать финансовые обязательства.

Как избежать двойного налогообложения при продаже

Избежать дублирования налоговых выплат при передаче права собственности возможно с помощью ряда стратегий и правильного подхода к процессу. Основная задача заключается в правильном использовании налоговых норм и вычетов, доступных на уровне законодательства.

Прежде всего, важно обратить внимание на возможность применения налоговых льгот и освобождений, которые могут значительно снизить финансовую нагрузку. Это могут быть вычеты, которые позволяют сократить сумму облагаемого дохода или компенсировать расходы, связанные с проведением сделки.

Кроме того, грамотное планирование времени продажи и учета сроков владения может также сыграть ключевую роль. Если соблюсти определенные временные промежутки, можно воспользоваться налоговыми льготами, что позволит избежать дополнительных выплат.

Рассмотрите возможность консультирования с профессионалами в области налогообложения для получения детализированной информации о том, какие конкретные действия могут минимизировать риски двойного налогообложения. Эти специалисты помогут выявить все возможные варианты оптимизации и правильно применить их в вашей ситуации.

Таким образом, избегание дополнительных налоговых выплат при передаче права собственности требует тщательного планирования и правильного использования доступных инструментов и ресурсов. Это позволит не только снизить финансовые затраты, но и сделать процесс более предсказуемым и управляемым.

Как избежать двойного обременения при продаже

При продаже активов важно учитывать, что возможны ситуации, когда может возникнуть необходимость уплатить обязательства несколько раз. Особенно это актуально для случаев, когда речь идет о продаже вторичной собственности или активов, которые были в собственности некоторое время.

Эффективное планирование и понимание правил позволит избежать непредвиденных расходов. Основным подходом является тщательная проверка условий, связанных с продажей, и использование доступных методов оптимизации. Важным шагом является анализ всех связанных документов и получение консультаций у специалистов.

Понимание требований законодательства и наличие хорошего планирования поможет минимизировать финансовые потери и эффективно управлять своими активами. Использование правильных методов и стратегий может существенно улучшить финансовое положение в процессе сделки.

Как избежать двойного налогообложения при продаже

При осуществлении сделок с недвижимостью часто возникает необходимость разобраться в сложных аспектах, связанных с налоговыми выплатами. Важно знать, как можно минимизировать финансовые потери, связанные с повторными сделками. В этом разделе рассмотрим способы предотвращения ненужного налогообложения при повторной продаже активов.

Существует несколько подходов для избежания двойного налогообложения. Один из них – это правильное использование льгот и вычетов, предусмотренных законодательством. Важно правильно оформить документы, чтобы исключить ошибки и дублирование начислений. Также рекомендуется обратиться к специалисту, который поможет грамотно оформить все необходимые бумаги и избежать дополнительных расходов.

| Подход | Описание |

|---|---|

| Использование льгот | Проверка прав на налоговые вычеты и льготы для снижения налогооблагаемой базы. |

| Правильное оформление документов | Обеспечение правильности всех документов для исключения ошибок в расчетах и их последствий. |

| Консультация со специалистом | Получение профессиональной помощи для корректного оформления сделок и оптимизации налоговых последствий. |

Эти меры помогут избежать лишних затрат и сделать процесс управления активами более эффективным. Помните, что своевременная проверка и соблюдение всех требований законодательства позволит сохранить ваши финансовые ресурсы.