В процессе проведения сделки, связанной с передачей прав на недвижимость, важным аспектом становится учет финансовых обязательств, которые могут возникнуть у владельца. Эти расходы зависят от множества факторов, включая стоимость объекта и специфику законодательства.

Основой для вычисления налогов служат данные о трансакциях, которые необходимо учитывать для правильного выполнения всех требуемых процедур. Понимание принципов формирования этих сумм поможет избежать ошибок и сделать процесс продажи максимально прозрачным.

Для того чтобы разобраться в деталях финансовых обязательств, важно учитывать актуальные правила и возможные изменения в законодательстве. Это знание позволит правильно оценить потенциальные расходы и спланировать бюджет с учетом всех необходимых выплат.

Понимание актуальных налоговых ставок

Основным источником информации о текущих налоговых ставках являются официальные ресурсы и актуальные нормативные акты. Они предоставляют наиболее свежие данные о применяемых тарифах и возможных изменениях в налогообложении. Также следует учитывать, что ставки могут варьироваться в зависимости от различных факторов, таких как тип объекта и его расположение.

Знание точных ставок позволит более точно планировать финансовые затраты и избежать неприятных сюрпризов. Регулярное обновление информации и консультации с профессиональными налоговыми консультантами помогут эффективно управлять своими налоговыми обязательствами и избегать ошибок.

Формула вычисления суммы налога

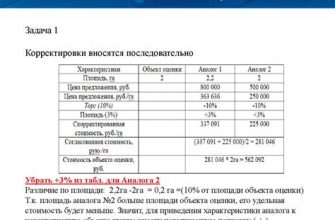

В основе расчета лежат такие параметры, как стоимость имущества и налоговые ставки, которые применяются к этой стоимости. Сначала необходимо определить стоимость объекта, которая может быть установлена на основании оценки или договора купли-продажи. Затем эту стоимость нужно умножить на установленную налоговую ставку, которая варьируется в зависимости от типа недвижимости и других факторов.

| Параметр | Описание |

|---|---|

| Оценочная стоимость | Сумма, установленная на основе оценки или сделки. |

| Налоговая ставка | Процент от оценочной стоимости, применяемый к налогу. |

| Расчетный показатель | Произведение оценочной стоимости и налоговой ставки. |

Для окончательного вычисления суммы налога необходимо учитывать также возможные льготы и исключения, которые могут быть применены в конкретном случае. Следуя указанной формуле и корректно применяя все параметры, можно точно определить сумму обязательного платежа.

Налогообложение для частных лиц

Физические лица имеют ряд уникальных требований и стандартов, которые необходимо учитывать. Например, для владельцев, продавцов имущества, могут действовать специальные ставки или льготы. Также существует влияние ряда факторов, таких как срок владения объектом и его первоначальная стоимость.

Эти особенности определяют порядок и методику расчета налоговых обязательств. Понимание всех нюансов позволяет избежать возможных ошибок и ненужных затрат. Отметим, что каждая ситуация требует индивидуального подхода и внимательного анализа.

Влияние дополнительных факторов на сумму налога

Разные элементы могут существенно изменить итоговую сумму налогового обязательства при передаче прав на имущество. Важно учитывать не только базовые параметры, но и ряд дополнительных обстоятельств, которые могут оказывать влияние на конечный расчет. Рассмотрим наиболее значимые из них.

- Местоположение объекта: Географическое положение играет важную роль. Разные регионы могут иметь свои налоговые ставки или льготы, что влияет на общую сумму.

- Состояние и возраст недвижимости: Состояние и возраст объекта могут оказывать влияние на его оценочную стоимость, что, в свою очередь, отражается на налоговых расчетах.

- Составные части сделки: Дополнительные элементы сделки, такие как условия продажи или предоставление специальных прав, могут изменить величину налога.

- Наличие налоговых льгот: Льготы и вычеты, которые могут быть применены в конкретном случае, могут существенно изменить итоговую сумму.

- История владения: Срок владения и предыдущие трансакции могут повлиять на то, каким образом будет определяться сумма налогового обязательства.

Учет этих факторов позволит более точно прогнозировать конечные суммы, а также спланировать возможные финансовые затраты. Эффективное использование информации об этих элементах поможет избежать неприятных сюрпризов и обеспечить соблюдение всех необходимых требований законодательства.

Формула определения налога на недвижимость

Определение величины налогового обязательства за продажу недвижимости может представлять собой сложный процесс, требующий внимания к множеству деталей. Основная идея заключается в применении определённой формулы, которая учитывает все нюансы, чтобы получить точный результат. Этот процесс требует точности и учёта актуальных данных, что позволит избежать ошибок и обеспечить корректность расчётов.

Формула для вычисления налога на имущество основывается на нескольких ключевых переменных. Во-первых, необходимо знать стоимость объекта, которая определяется на основе рыночной оценки. Во-вторых, налоговая ставка, установленная законодательством, играеет важную роль. Эти данные, совместно с возможными скидками или надбавками, формируют окончательную сумму налога, которую необходимо уплатить.

Для корректного применения формулы важно учитывать все актуальные изменения в налоговом законодательстве, так как они могут влиять на конечный результат. Регулярные проверки и обновления информации помогут избежать ошибок и обеспечат соблюдение всех нормативных требований.

Формула для определения суммы налога

Определение обязательных платежей при передаче права собственности на недвижимость может показаться сложным процессом, однако важно понимать, что он основан на определённых расчетах. Важно учитывать несколько ключевых аспектов для точного определения конечной суммы, которую потребуется уплатить.

Формула, используемая для вычисления, сочетает в себе несколько компонентов, таких как базовая ставка налога и возможные коэффициенты, зависящие от различных факторов. Учитываются характеристики объекта, его стоимость и налоговая база, на основе которых и производится расчёт.

Формула может варьироваться в зависимости от юрисдикции и конкретных условий сделки. Важно следить за актуальными нормативными актами, так как правила и ставки могут изменяться. Для получения точного результата рекомендуется воспользоваться специальными калькуляторами или обратиться за консультацией к специалистам.

Внимательное отношение к деталям и своевременное использование обновленных данных помогут избежать ошибок и обеспечить правильность расчёта.