Многие люди, вкладывающиеся в покупку жилья, не всегда осознают, что они имеют право на определённые финансовые преимущества, которые могут значительно сократить их расходы. В нашем материале мы рассмотрим процесс, который позволит вам оптимизировать ваши затраты, связав его с возвратом части средств. Воспользовавшись этой возможностью, вы сможете сэкономить значительную сумму, что сделает приобретение ещё более выгодным.

Если вы планируете крупную покупку, будь то квартира или дом, вам стоит обратить внимание на механизм, который позволяет вернуть часть вложенных средств. Знание нюансов этого процесса поможет вам в полной мере воспользоваться всеми доступными преимуществами. Важно понимать, какие документы и в какой последовательности необходимо подготовить, чтобы этот процесс прошёл максимально быстро и без лишних хлопот.

Суть этой процедуры заключается в том, чтобы правильно оформить все необходимые документы и подать их в соответствующие органы. Это позволит вам сократить финансовую нагрузку и получить дополнительные средства, которые можно направить на другие важные цели. Чёткое понимание всех этапов и требований к документам поможет вам избежать ошибок и ускорить весь процесс.

Кто имеет право на возврат налога

При приобретении жилого имущества государство предоставляет возможность вернуть часть уплаченного налога на доходы. Это право закреплено за определенными категориями граждан, которые выполнили все необходимые условия и требования. Важно понимать, что данное право распространяется не на всех, а на тех, кто подходит под установленные критерии.

Возврат налога возможен для граждан, которые:

- Являются налоговыми резидентами Российской Федерации, то есть проводят в стране более 183 дней в году;

- Официально трудоустроены и имеют доход, облагаемый налогом по ставке 13%;

- Приобретают жилье в собственность, включая квартиры, дома или доли в них;

- Не использовали ранее право на имущественный вычет при покупке другой недвижимости или использовали его частично;

- Участвуют в долевом строительстве, при этом право на вычет возникает после регистрации собственности на квартиру;

- Оформляют право собственности на жилье, включая сделки по ипотеке.

Отдельное внимание стоит уделить гражданам, которые приобретают недвижимость за счет средств материнского капитала. В данном случае вычет предоставляется только на ту часть стоимости жилья, которая оплачена из личных средств.

Также стоит отметить, что налоговый вычет предоставляется только на один объект недвижимости. В случае покупки нескольких объектов жилья, гражданин вправе выбрать, на какой из них будет предоставлен вычет. При этом сумма вычета ограничена определенными пределами, установленными законодательством.

Сбор и подача документов для возврата налога

Процедура оформления возврата средств предполагает тщательную подготовку и правильное заполнение всех необходимых документов. Без корректной подачи бумаг процесс может затянуться, что создаст дополнительные трудности для налогоплательщика.

Для успешного завершения процедуры важно знать, какие именно документы потребуются, и в каком виде они должны быть предоставлены. В стандартный пакет входят копии основных документов, подтверждающих расходы, а также официальные формы, запрашиваемые налоговыми органами. Набор бумаг может варьироваться в зависимости от способа приобретения жилья и использования ипотечных средств.

Первоначально необходимо подготовить документы, которые подтверждают факт приобретения имущества. К ним относятся договор купли-продажи или акта передачи жилья, а также свидетельства о праве собственности или выписка из ЕГРН. В случае, если жилье приобреталось с использованием ипотечных средств, следует приложить кредитный договор и документы, подтверждающие уплату процентов.

Не менее важно позаботиться о сборе платежных документов. Это могут быть банковские выписки, чеки или квитанции, свидетельствующие о фактических расходах. Эти бумаги служат основным доказательством произведенных платежей и необходимы для расчета суммы возврата.

Затем следует заполнить необходимые налоговые формы. Обычно это декларация по форме 3-НДФЛ и заявление на возврат налога. Декларация заполняется на основе собранных документов, поэтому важно, чтобы все данные были точными и актуальными. После заполнения форм, они подписываются и направляются вместе с остальными документами в налоговый орган.

Пакет документов можно подать несколькими способами: лично посетив налоговый орган, отправив их почтой с уведомлением или воспользовавшись онлайн-сервисами через Личный кабинет налогоплательщика. Выбор способа подачи зависит от предпочтений налогоплательщика и наличия удобных сервисов.

При грамотном подходе к сбору и подаче документов процесс возврата налоговых средств пройдет быстро и без лишних затруднений. Важно внимательно отнестись к каждому этапу подготовки, чтобы избежать отказов и задержек.

Расчет суммы возврата налога

Приобретение жилья позволяет снизить налоговую нагрузку за счет использования специальной льготы. Сумма, которая может быть возвращена, определяется исходя из ряда факторов, включая стоимость имущества и размер уплаченных налогов.

Для начала необходимо определить максимально возможный размер возврата. Он зависит от нескольких переменных, таких как стоимость недвижимости и применяемые налоговые ставки. Важно учитывать, что существует установленный законодательством лимит, который ограничивает сумму, доступную для возврата.

После этого следует рассчитать размер фактически уплаченных налогов, которые могут быть использованы для получения компенсации. Этот процесс включает в себя суммирование всех налоговых отчислений за соответствующий период. Чем выше ваши доходы и, соответственно, больше уплаченные налоги, тем больше будет конечная сумма.

При наличии ипотечного кредита, расчет суммы возврата становится более сложным, так как в учет берутся и проценты по кредиту. Процентные выплаты по ипотеке также включаются в расчет, увеличивая общую сумму возможного возврата.

В завершение, итоговая сумма рассчитывается с учетом всех вышеупомянутых факторов. Рекомендуется воспользоваться специальными онлайн-калькуляторами или обратиться за консультацией к специалисту для точного определения суммы возврата.

Особенности налогового вычета в условиях ипотечного кредитования

При приобретении жилья через ипотеку существуют нюансы, которые важно учитывать, чтобы максимально эффективно воспользоваться льготами. Раздел рассмотрит эти особенности, помогая разобраться в деталях процесса.

Первым и ключевым моментом является возможность вернуть проценты, уплаченные по ипотечному кредиту. Важно понимать, что такая возможность предоставляется лишь единожды и на ограниченную сумму. Платежи по процентам добавляются к основной части вычета, позволяя существенно снизить финансовую нагрузку при выплате кредита.

Второй аспект связан с лимитами на возврат. Максимальная сумма, которую можно вернуть, зависит от размера процентной ставки и общей стоимости недвижимости. Если сумма кредита превышает установленный лимит, остаток не переносится на другие объекты или последующие сделки, что делает этот вычет единовременным и окончательным для данного жилья.

Стоит также отметить, что оформление ипотеки требует подготовки дополнительного пакета документов, что может увеличить время рассмотрения заявления. Банковские справки, договоры и другие финансовые бумаги необходимо собрать заранее, чтобы избежать задержек в процессе.

Наконец, немаловажным фактором является срок действия ипотеки. Если кредит выплачивается досрочно, то возможность вернуть проценты может быть пересмотрена, а сумма льготы пересчитана. Это стоит учитывать, планируя досрочное погашение задолженности.

Процедура оформления возврата налога на доходы физлиц за приобретение жилой недвижимости

Прежде всего, необходимо обратить внимание на правильное оформление всех требуемых документов. В этот перечень входят документы, подтверждающие право собственности, договор купли-продажи, а также выписка из Единого государственного реестра недвижимости (ЕГРН). Подготовка и сбор этих бумаг должны быть выполнены с особой тщательностью, чтобы избежать возможных задержек и ошибок.

Следующий шаг заключается в заполнении налоговой декларации. Это документ, который подаётся в налоговый орган для того, чтобы подтвердить ваше право на возврат. В декларации необходимо указать все данные о приобретённом жилье, а также личную информацию, которая позволит налоговой службе рассчитать сумму вычета.

После подачи декларации и документов необходимо ждать проверки, которая обычно занимает несколько месяцев. В ходе этой проверки налоговая служба анализирует представленные данные и принимает решение о возврате средств. Если все условия соблюдены, вам перечислят положенную сумму на указанный в заявлении банковский счёт.

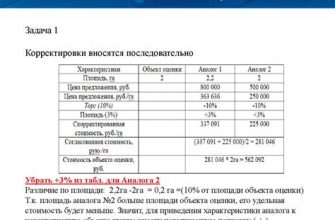

Для вашего удобства представляем таблицу, которая помогает ориентироваться в основных этапах процедуры:

| Этап | Описание | Сроки |

|---|---|---|

| Сбор документов | Подготовка договора купли-продажи, выписки из ЕГРН, свидетельства о праве собственности и других необходимых бумаг. | Зависит от наличия всех документов |

| Заполнение декларации | Внесение данных о приобретённой недвижимости и личной информации в налоговую декларацию. | Обычно в течение нескольких дней |

| Подача документов | Передача декларации и сопутствующих документов в налоговый орган. | Зависит от способа подачи (лично, почтой, через сайт) |

| Проверка и возврат средств | Налоговая служба проверяет документы и принимает решение о возврате средств. | До 4 месяцев |

Важно отметить, что при соблюдении всех требований и сроков вы сможете успешно пройти всю процедуру без лишних сложностей.

Сроки и процесс получения вычета

Время ожидания и процедура оформления налогового возврата могут варьироваться в зависимости от множества факторов. Основное внимание стоит уделить последовательности шагов и срокам, необходимым для завершения всего процесса.

Общие этапы получения возврата включают в себя следующие пункты:

- Подача декларации в налоговую службу.

- Ожидание подтверждения от налогового органа.

- Получение денежных средств на счет или наличными.

Процесс оформления может занять определённое время, поэтому важно быть готовым к тому, что процедура может затянуться. Обычно получение вычета может занимать от нескольких недель до нескольких месяцев. Для ускорения процесса рекомендуется:

- Подготовить все необходимые документы заранее.

- Следить за статусом рассмотрения заявки через личный кабинет налогоплательщика.

- Периодически проверять, не требуется ли дополнительная информация.

Также стоит учитывать, что в зависимости от времени подачи декларации и количества поданных заявок в налоговую службу, сроки рассмотрения могут меняться. Поэтому важно следить за актуальными сроками и изменениями в законодательстве, чтобы избежать задержек в процессе получения возврата.