Когда приходит время расставаться с ценным имуществом, многие сталкиваются с вопросом, как максимально эффективно управлять результатами сделки. Важно не только получить выгодное предложение, но и учесть различные финансовые аспекты, которые могут оказать значительное влияние на конечный результат. Оценка всех факторов и правильное планирование могут помочь вам существенно улучшить итоговые условия.

Финансовые процедуры, связанные с передачей прав на имущество, требуют внимательного подхода и понимания множества нюансов. От оценки стоимости до учета всех возможных затрат и сборов – каждый шаг имеет значение. Применение определенных стратегий и знаний поможет вам снизить возможные расходы и сохранить большую часть дохода.

Применение правильных методов позволяет не только увеличить прибыль, но и избежать нежелательных последствий в будущем. Понимание этих процессов и грамотное использование подходящих инструментов – ключевые элементы успешного завершения сделки. С этим знанием вы сможете лучше управлять своими активами и финансовыми потоками.

Методы вычисления налогооблагаемой базы

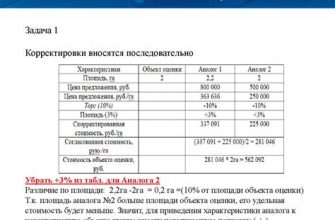

Первый шаг в вычислении налогооблагаемой базы – это установление первоначальной стоимости имущества. Это может быть цена приобретения недвижимости, включая расходы на оформление сделки и другие сопутствующие затраты. Важно учитывать все расходы, которые были понесены для получения права собственности на объект.

Второй этап связан с учетом всех изменений, произошедших в стоимости имущества в процессе его использования. Это могут быть как улучшения и реконструкции, которые увеличили рыночную цену, так и уменьшение стоимости в результате износа или других факторов.

Необходимо также учитывать возможные корректировки, которые могут включать в себя затраты на ремонт, улучшение или модернизацию, внесенные после приобретения. Эти расходы могут быть учтены при расчете налогооблагаемой базы, что в свою очередь может снизить сумму налога.

Кроме того, важно учитывать возможные налоговые льготы и вычеты, которые могут быть применимы к вашему случаю. Они могут варьироваться в зависимости от типа имущества, срока владения, а также других факторов, таких как использование недвижимости в качестве основного жилья или инвестиционного объекта.

При учете всех этих факторов можно получить более точное представление о налогооблагаемой базе, что поможет в дальнейшем при планировании налоговых обязательств и оптимизации финансовых затрат.

Налоговые льготы и вычеты при продаже

В сфере имущественных сделок важно учитывать возможности для уменьшения налогового бремени. В этом контексте особое внимание следует уделить льготам и вычетам, которые могут существенно повлиять на конечную сумму обязательств перед налоговыми органами. Они предоставляют законные способы уменьшить размер налогового платежа, что может значительно облегчить финансовую нагрузку.

Существует несколько видов льгот и вычетов, которые применяются в процессе реализации имущества:

- Льготы по налогу на доходы физических лиц: В некоторых случаях можно воспользоваться стандартными и целевыми льготами, которые снижает размер налога. Например, при соблюдении определенных условий возможно освобождение от уплаты налога на доходы от продажи жилья.

- Имущественные вычеты: Законодательством предусмотрены вычеты, которые могут уменьшить налогооблагаемую базу. Важно учитывать все возможные вычеты, чтобы правильно рассчитать окончательный налог.

- Срок владения: Продажа имущества, находящегося в собственности более определенного периода, может существенно повлиять на налоговые обязательства. Продажа имущества, находящегося в собственности более трех лет, часто освобождает от уплаты налога на доходы от его продажи.

- Особые условия для многодетных семей и инвалидов: В некоторых случаях налоговые льготы могут распространяться на определенные категории граждан, такие как многодетные семьи или инвалиды, что также снижает налоговую нагрузку.

Для того чтобы максимально использовать все предоставляемые возможности, важно тщательно изучить текущие налоговые правила и консультироваться с профессионалами в области налогообложения. Правильное применение льгот и вычетов поможет значительно сократить финансовые расходы и облегчить процесс реализации имущества.

Эффективные стратегии снижения налогового бремени

Оценка и использование налоговых вычетов – один из основных способов сокращения налоговых выплат. Важно внимательно ознакомиться с возможными вычетами и льготами, предусмотренными законодательством. Они могут существенно снизить сумму, подлежащую уплате, если правильно использовать доступные опции.

Правильное документирование и учет всех расходов помогает уменьшить налогооблагаемую базу. Важно сохранять все квитанции и акты, подтверждающие затраты, связанные с объектом. Это может включать расходы на ремонт, улучшение или обслуживание, которые могут быть учтены при расчете налогового бремени.

Оптимизация налоговой структуры может включать использование различных юридических форм и структур. Например, создание и использование компаний или иных организаций для управления недвижимостью может изменить налоговую нагрузку в вашу пользу. Также стоит рассмотреть возможность распределения активов между членами семьи или другими структурами.

Консультация с профессионалами – ключевой аспект эффективного снижения налогов. Опытные налоговые консультанты и юристы могут предложить индивидуальные решения и стратегии, соответствующие конкретной ситуации. Это поможет избежать ошибок и учесть все возможные налоговые преимущества.

Каждая из упомянутых стратегий требует тщательного планирования и внимательного подхода. Использование перечисленных методов может значительно уменьшить сумму обязательных выплат и обеспечить большую финансовую выгоду от сделки.

Эффективные стратегии снижения налоговой нагрузки

Прежде всего, следует обратить внимание на правильное использование всех доступных налоговых льгот и вычетов. Например, существуют особые условия для граждан, которые продают имущество, находящееся в собственности более определенного срока. Важно учитывать эти условия при планировании сделки, чтобы максимально использовать доступные возможности.

Также стоит рассмотреть варианты юридической оптимизации. К примеру, использование различных организационных форм или структур может существенно повлиять на налоговые обязательства. Важно проконсультироваться с профессиональными налоговыми консультантами или юристами, чтобы выбрать наилучший способ для вашей конкретной ситуации.

Кроме того, можно исследовать налоговые стимулы и субсидии, которые могут быть доступны в вашем регионе. Это могут быть как временные меры поддержки, так и долгосрочные льготы. Оценка всех возможных вариантов позволит выбрать наилучший подход к оптимизации налоговой нагрузки.

Итак, внедрение эффективных стратегий для уменьшения налоговой нагрузки включает в себя комплексный подход, включающий использование доступных льгот, юридическое планирование и исследование возможных стимулов. Внимательное изучение этих аспектов позволит значительно снизить налоговые обязательства и повысить общую выгоду от сделки.

Эффективные стратегии снижения налогового бремени

В процессе реализации объектов недвижимости владельцы часто сталкиваются с необходимостью оптимизации финансовых обязательств перед государством. Существует множество способов для легального уменьшения суммы, которую необходимо уплатить в бюджет. Эти методы могут существенно снизить финансовую нагрузку и обеспечить более выгодные условия при продаже. В этом разделе рассмотрим основные подходы к достижению этой цели.

- Использование налоговых льгот: В ряде случаев владельцы недвижимости могут воспользоваться специальными льготами, предоставляемыми законодательством. Например, существуют программы, позволяющие уменьшить налогооблагаемую сумму в зависимости от периода владения объектом или от того, использовался ли объект в качестве основного жилья.

- Оптимизация расходов: Учет всех связанных с продажей расходов может сыграть ключевую роль в снижении суммы, подлежащей обложению. Сюда могут входить расходы на ремонт, юридические услуги и другие затраты, которые могут быть вычтены из общей суммы дохода.

- Снижение налогооблагаемой базы: Подходы к корректному учету всех затрат и определению стоимости продажи помогут в значительной степени уменьшить налогооблагаемую базу. Это может включать в себя определение рыночной стоимости и учет всех необходимых корректировок.

- Юридическое консультирование: Профессиональная помощь юристов, специализирующихся на налоговом праве и сделках с недвижимостью, может оказать существенную помощь в вопросах налогового планирования. Юристы могут предложить индивидуальные решения, соответствующие текущему законодательству и вашим финансовым целям.

- Правильное оформление документов: Тщательное и правильное оформление всех необходимых документов помогает избежать возможных ошибок и лишних расходов. Это включает в себя как подготовку договоров, так и своевременное оформление всех регистрационных и финансовых бумаг.

lessCopy code

Каждый из вышеперечисленных методов имеет свои особенности и требования. Для достижения наилучших результатов рекомендуется обращаться к специалистам, которые помогут выбрать оптимальные стратегии и соответствующие вашему конкретному случаю варианты оптимизации финансовых обязательств.